Rosnąca popularność inwestowania w Polsce

W ostatnich latach zainteresowanie inwestowaniem w Polsce rośnie w dynamicznym tempie. Według danych Związku Banków Polskich, liczba osób aktywnie inwestujących na giełdzie wzrosła z około 1,2 miliona w 2018 roku do ponad 1,6 miliona w 2023 roku. Rosnące zainteresowanie Polaków inwestowaniem widoczne jest również w strukturze oszczędności – coraz więcej osób decyduje się na lokowanie swoich środków nie tylko na kontach oszczędnościowych, ale także w bardziej zróżnicowanych aktywach, takich jak akcje, obligacje czy fundusze inwestycyjne.

Ten wzrost popularności inwestowania można tłumaczyć kilkoma czynnikami. Po pierwsze, niski poziom stóp procentowych w ostatnich latach zniechęcił wielu Polaków do trzymania pieniędzy na tradycyjnych lokatach bankowych, które przestały generować realny zysk. Po drugie, cyfryzacja usług finansowych sprawiła, że dostęp do rynków inwestycyjnych stał się łatwiejszy niż kiedykolwiek wcześniej. Dzięki aplikacjom mobilnym i platformom internetowym, otwarcie konta maklerskiego i rozpoczęcie inwestowania jest możliwe w zaledwie kilka minut, bez konieczności wychodzenia z domu.

Wyzwanie edukacyjne dla początkujących inwestorów

Pomimo rosnącej dostępności narzędzi inwestycyjnych, brak odpowiedniej wiedzy pozostaje jedną z głównych przeszkód dla wielu początkujących inwestorów. Jak wskazują badania przeprowadzone przez firmę Analizy Online, aż 60% Polaków przyznaje, że ich wiedza o inwestowaniu jest niewystarczająca, a 35% twierdzi, że inwestuje na podstawie intuicji lub porad znajomych, zamiast opierać się na rzetelnych danych. To alarmujące, ponieważ brak wiedzy zwiększa ryzyko podejmowania nieprzemyślanych decyzji, które mogą prowadzić do strat finansowych.

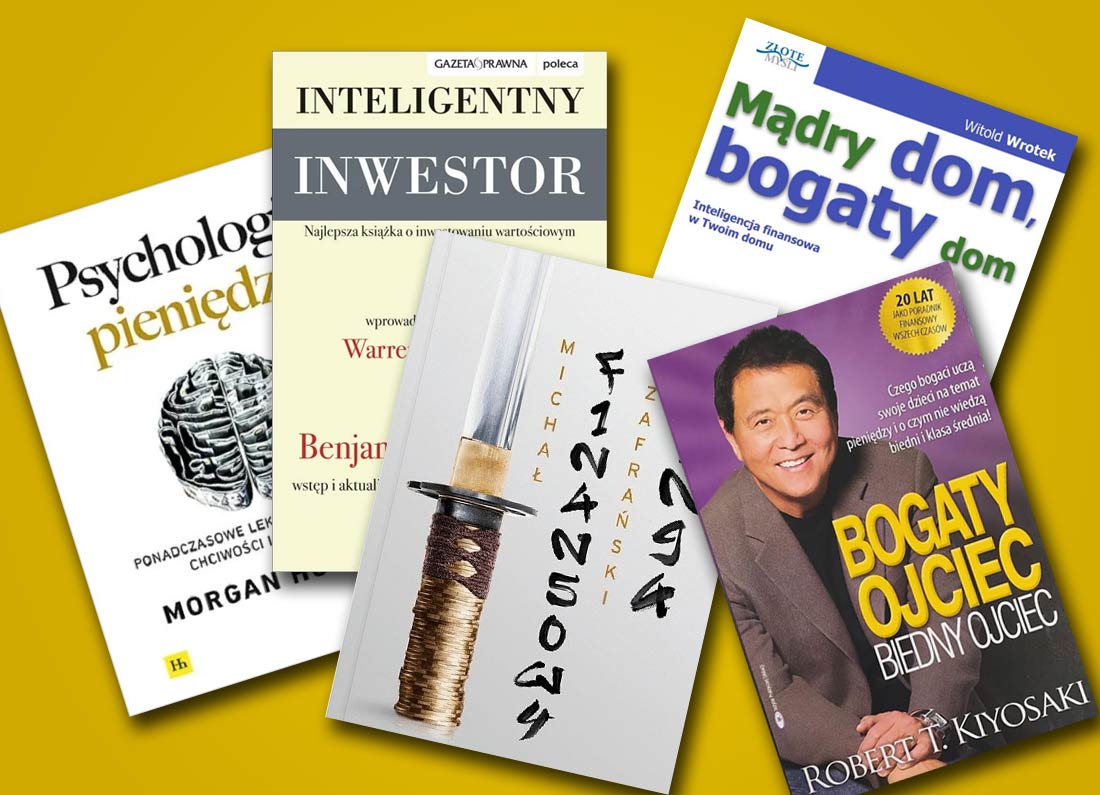

Dlatego kluczowe jest, aby przed rozpoczęciem przygody z inwestowaniem poświęcić czas na edukację. Wiedza o podstawach działania rynku, mechanizmach rządzących poszczególnymi aktywami czy sposobach analizy ryzyka może nie tylko zwiększyć szanse na osiągnięcie zysków, ale także zminimalizować ryzyko strat. Dostępne są liczne źródła edukacyjne, takie jak kursy online, książki czy webinary prowadzone przez ekspertów finansowych, które mogą być cenną pomocą dla każdego, kto chce zbudować solidne fundamenty w świecie inwestycji.

Warto również zwrócić uwagę na rosnącą popularność inwestowania pasywnego, które opiera się na długoterminowym lokowaniu środków w zdywersyfikowane instrumenty, takie jak fundusze indeksowe ETF. Tego typu podejście może być idealnym rozwiązaniem dla osób początkujących, które nie mają jeszcze wystarczających umiejętności, by aktywnie zarządzać swoim portfelem inwestycyjnym.

Inwestowanie to fascynująca, ale wymagająca dziedzina, która, jeśli podejdziemy do niej odpowiedzialnie, może przynieść wymierne korzyści. Edukacja finansowa powinna być pierwszym krokiem na tej drodze, ponieważ pozwala na świadome podejmowanie decyzji i zwiększa szanse na sukces w dłuższej perspektywie.

Początkujący inwestorzy często popełniają błędy wynikające z braku doświadczenia, emocjonalnych decyzji czy niezrozumienia zasad rządzących rynkiem.

Aby rozpocząć swoją przygodę z inwestowaniem na właściwych fundamentach, warto poznać i zastosować przynajmniej najważniejsze zasady.

1. Inwestowanie tylko wolnych środków

Podstawową zasadą jest inwestowanie pieniędzy, które nie są potrzebne do codziennego utrzymania ani spłaty zobowiązań. Budżet domowy powinien być stabilny, a wszelkie wysokooprocentowane kredyty – spłacone, zanim zaczniemy lokować środki w aktywa inwestycyjne. Dzięki temu zyskujemy spokój ducha i ograniczamy ryzyko finansowe.

Na przykład, zamiast przeznaczać fundusze na giełdę, jeśli wciąż spłacasz karty kredytowe z oprocentowaniem 15%, warto najpierw wyeliminować te koszty. W dłuższej perspektywie takie podejście daje wyraźne korzyści i większe możliwości inwestycyjne.

2. Wyznaczanie celów inwestycyjnych

Zanim zainwestujesz pierwszy grosz, zastanów się, jakie cele chcesz osiągnąć. Czy chcesz zgromadzić kapitał na emeryturę, opłacić studia dziecka, czy może po prostu budować bezpieczeństwo finansowe? Cele krótkoterminowe (np. zakup samochodu w ciągu 2 lat) będą wymagały innych strategii niż cele długoterminowe (np. emerytura za 20 lat). Określenie horyzontu czasowego i oczekiwanego zwrotu pozwala na dobór odpowiednich narzędzi inwestycyjnych.

3. Dywersyfikacja portfela inwestycyjnego

Nie wkładaj wszystkich jajek do jednego koszyka – to powiedzenie doskonale oddaje istotę dywersyfikacji. Rozdzielenie kapitału pomiędzy różne klasy aktywów, takie jak akcje, obligacje, nieruchomości czy fundusze ETF, pozwala ograniczyć ryzyko strat w przypadku niekorzystnych zmian na rynku. Na przykład, jeśli zainwestujesz wyłącznie w akcje jednej spółki, ryzykujesz utratę całości kapitału w przypadku jej problemów finansowych.

4. Regularne inwestowanie

Inwestowanie małymi, regularnymi kwotami, znane jako metoda uśredniania kosztów (ang. Dollar-Cost Averaging), pozwala uniknąć ryzyka związanego z wejściem na rynek w niewłaściwym momencie. Na przykład, jeśli co miesiąc inwestujesz 500 zł w fundusz inwestycyjny, kupujesz więcej jednostek, gdy ich cena spada, i mniej, gdy rośnie, co w dłuższej perspektywie stabilizuje Twoje wyniki.

5. Unikanie emocjonalnych decyzji

Rynek finansowy często przyciąga skrajne emocje – euforię w okresach hossy i panikę podczas spadków. Kluczem do sukcesu jest zachowanie zimnej krwi i trzymanie się założonej strategii. Na przykład w okresach korekty na giełdzie, zamiast sprzedawać aktywa, warto rozważyć dokupienie ich po niższej cenie, jeśli ich fundamenty są zdrowe.

6. Edukacja i analiza

Początkujący inwestorzy powinni regularnie poszerzać swoją wiedzę. Uczestnictwo w kursach, czytanie literatury specjalistycznej i śledzenie wiarygodnych źródeł informacji pozwala lepiej rozumieć mechanizmy rynkowe. Przed każdą inwestycją przeprowadź dokładną analizę. Na przykład inwestując w akcje, zbadaj raporty finansowe spółki, jej perspektywy rozwoju i otoczenie rynkowe.

7. Zabezpieczenie kapitału

Zastosowanie zleceń stop-loss i take-profit może pomóc w ochronie kapitału i realizacji zysków zgodnie z planem. Stop-loss automatycznie zamyka stratną pozycję, jeśli cena osiągnie określony poziom, co chroni przed większymi stratami. Take-profit z kolei pozwala zrealizować zyski, zanim rynek się odwróci.

8. Długoterminowe podejście

Najlepsi inwestorzy, tacy jak Warren Buffett, podkreślają znaczenie długoterminowego myślenia. Krótkoterminowe wahania rynku są naturalne, ale w perspektywie lat dobrze dobrane aktywa zwykle przynoszą zysk. Na przykład, zainwestowanie w globalny fundusz akcyjny i pozostawienie go na 10–15 lat może przynieść lepsze wyniki niż próby „timingowania” rynku.

9. Opracowanie strategii wyjścia

Równie ważne, jak decyzje o wejściu na rynek, jest ustalenie, kiedy i w jaki sposób zakończysz inwestycję. Może to być osiągnięcie określonego zysku, zmiana sytuacji finansowej lub osiągnięcie celu inwestycyjnego. Bez takiej strategii ryzykujesz trzymanie aktywów zbyt długo lub sprzedanie ich zbyt wcześnie.

10. Cierpliwość i konsekwencja

Pamiętaj, że inwestowanie to maraton, a nie sprint. Kluczem do sukcesu jest konsekwencja w realizacji założonej strategii. Nauka, regularne oszczędzanie i inwestowanie oraz cierpliwe oczekiwanie na efekty.

Informacje zawarte w tym artykule to zaledwie początek Twojej przygody z inwestowaniem. Poruszyliśmy najważniejsze zasady, które mogą pomóc w budowaniu solidnych fundamentów wiedzy, ale świat finansów jest znacznie bardziej złożony i pełen interesujących zagadnień. Zachęcamy do zapoznania się z innymi artykułami dostępnymi na naszym portalu, w których szczegółowo omawiamy m.in. strategie inwestycyjne, różne klasy aktywów, jak również psychologię inwestowania. Dzięki temu zgłębisz nie tylko teorię, ale i praktyczne aspekty inwestowania, co pozwoli podejmować jeszcze bardziej świadome decyzje finansowe.

Pamiętaj, że inwestowanie zawsze wiąże się z ryzykiem i wymaga starannego przemyślenia.

Materiały zawarte na naszym portalu mają charakter edukacyjny, stanowią prywatne opinie ich autorów i nie stanowią rekomendacji inwestycyjnych. Nie świadczymy usług doradztwa inwestycyjnego w rozumieniu art. 76 ust. 1 ustawy z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi. Nie przygotowujemy indywidualnych rekomendacji dotyczących transakcji na konkretnych instrumentach finansowych w oparciu o potrzeby i sytuację Inwestorów. Przekazywane przez nas treści nie mogą być interpretowane jako zalecenie lub sugestia dotycząca przyjęcia określonej strategii inwestycyjnej wobec konkretnych instrumentów finansowych. Każdy Inwestor samodzielnie ocenia swoją sytuację finansową i inwestycyjną oraz podejmuje decyzje na własną odpowiedzialność, tworząc własną strategię inwestycyjną. Nasza rola ogranicza się do dostarczania ogólnej wiedzy wspierającej proces podejmowania decyzji inwestycyjnych. Nie prowadzimy profilowania Inwestorów, nie udzielamy indywidualnych analiz ani podsumowań wyników samooceny.

Prezentowane przez nas informacje nie stanowią oferty, zachęty ani rekomendacji do zakupu jakichkolwiek instrumentów finansowych. Nie są one także wystarczającą podstawą do podejmowania decyzji inwestycyjnych. Inwestorzy powinni przeprowadzić własną analizę i ocenę ryzyka inwestycyjnego przed podjęciem jakiejkolwiek decyzji inwestycyjnej. Zastrzegamy, że nie ponosimy odpowiedzialności za decyzje inwestycyjne Inwestorów, jak również za ewentualne szkody lub straty wynikające z działań podjętych na podstawie przedstawionych informacji.

Udostępniane materiały i informacje nie stanowią rekomendacji inwestycyjnych ani informacji rekomendujących lub sugerujących strategie inwestycyjną w rozumieniu rozporządzenia Parlamentu Europejskiego i Rady (UE) nr 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku) oraz uchylającego dyrektywę 2003/6/WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/WE, chyba że co innego wynika bezpośrednio z treści tych materiałów.

Zachęcamy do konsultacji z licencjonowanym doradcą finansowym przed podjęciem decyzji o inwestowaniu.